据模型监测结果显示,2021年7月份,中国铝冶炼产业景气指数为51.5,较上月回落1.2个点,处于“正常”区间上部;先行合成指数为79.7,较上月回落2.0个点,降幅扩大1个点。近13个月中国铝冶炼产业景气指数见表1。

表1 近13个月中国铝冶炼产业景气指数

01 景气指数在正常区间小幅回落

2021年7月份,中国铝冶炼产业景气指数回落1.2点至51.5,是继5月份达到年内高点以来出现回落的第2个月份,降幅较6月份有所收窄,仍处于“正常”区间中上部。中国铝冶炼产业月度景气指数走势见图1。

图1 中国铝冶炼产业景气指数趋势图

由中国铝冶炼产业景气信号灯(见表2)可见,2021年7月份,在构成产业景气指数的10个指标中,M2、商品房销售面积、氧化铝产量、电解铝产量、发电量、主营业务收入和铝材出口总量等7项指标均处于“正常”区间;LME铝结算价和利润总额等2项指标处于“偏热”区间;铝冶炼投资总额处于“偏冷”区间。

表2 中国铝冶炼产业景气信号灯

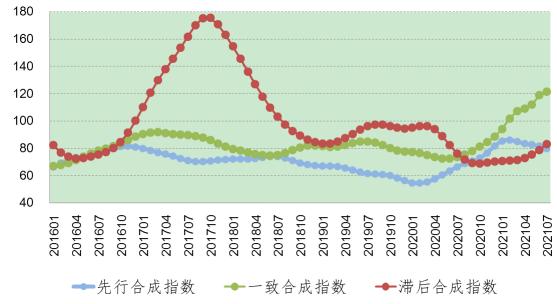

02 先行合成指数降幅稍有扩大

2021年7月份,先行合成指数为79.7,较上期回落2个点。中国铝冶炼产业合成指数曲线见图2。构成先行合成指数的5个指标中,经季节调整后,较上月回落的指标包括铝冶炼投资总额、商品房销售面积分别下降2.8%、0.9%;同比回落的指标是铝冶炼投资总额,下降20.2%。

图2 中国铝冶炼产业合成指数曲线

03 行业运行特点及形势分析

今年二季度以来,能源瓶颈已成为影响电解铝供给的首要因素。进入7月份,在能源双控、水力和煤炭等资源能源供应紧张的基础上,国家分批放储为供给端贡献了小幅增量,但河南特大洪涝灾害又对铝冶炼企业的生产和运输产生了新的制约。7月份铝冶炼行业景气度总体仍处正常区间上部,运行特点具体表现为:

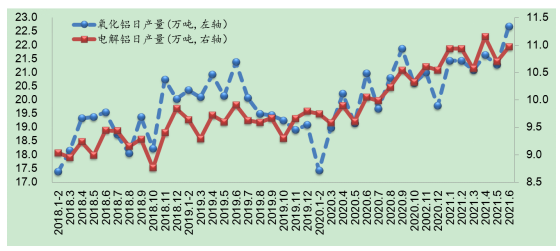

一是影响供给事件频出,区域性生产受限最为突出。今年二季度以来,内蒙等地为确保完成能耗双控目标,电解铝运行产能部分停产、新建产能暂缓投放;云南、广西等地电力供应紧张,其中云南电解铝生产用电降负荷比例一再提升,7月中下旬从20%增至30%,广西也限电省区新建能力投产计划再度延期;加之,河南暴雨迫使部分企业紧急断电停产,当地电解铝、氧化铝、铝加工及再生铝企业生产经营受到不同程度影响,以上区域性供给端受限导致全国累计减停产电解铝产能超过120万吨。截至7月末,全国电解铝运行产能在3860万吨/年左右,6月份,全国电解铝产量329万吨,较5月份的332万吨下降了0.9%,连续两个月回落。受北方煤炭及铝土矿供应以及河南暴雨影响,北方地区氧化铝生产受到一定影响,截至7月末,全国氧化铝运行产能7300万吨/年左右,6月份产量680万吨,较5月份的660万吨增长了3.2%。铝冶炼产品月度日均产量见图3。

图3 铝冶炼产品月度日均产量

从进口环节来看,受国内外比价关系影响,6月份未锻轧铝及氧化铝进口量均呈现出环比增长、同比回落的特点,但贸易量相较于产量对供需平衡的影响较小。其中,未锻轧铝进口25万吨,环比增长 34.1%,同比下降2.5%;氧化铝进口28万吨,环比增长89.7%,同比下降34.9%。

今年7月份,电解铝供给还受到国家储备投放的影响。国家粮食与物资储备局先后于7月5日、29日投放了两批铝、铜、锌等国家储备,其中铝的投放数量分别为5万吨和9万吨。在官宣当日,国内期货市场立即做出反应,沪铝主力合约价格分别下跌了2.0%和1.1%,对平抑价格释放了积极信号。但鉴于目前能源瓶颈已成为影响电解铝供给的首要因素,储备释放规模对实际供需结构调节效果较为有限。

二是消费进入传统淡季,但总体表现好于预期。国家统计局基于中国采购经理指数等宏观指标判断,今年7月份我国经济继续保持扩张态势,但步伐有所放缓。特别是局部地区高温洪涝灾害等极端天气影响,制造业扩张力度较上月有所减弱,但大多数行业仍处于景气区间。今年上半年,全国基础设施投资同比增长7.8%,两年平均增长2.4%,比前5个月下降0.2个百分点;全国电网工程完成投资1734亿元,同比增长4.7%。6月份汽车产销继续回落,环比分别下降4.8%和5.3%,同比分别下降16.5%和12.4%。但新能源汽车产销持续保持高速增长,6月份市场渗透率继续提升,达到12.8%。鉴于芯片供给不足影响犹存,预计7月份汽车产销仍维持上月表现,产品结构性调整继续。此外,光伏装机的加速建设也持续为铝消费增长增添新动能。

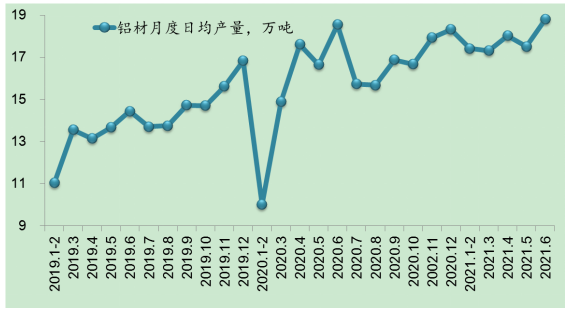

从铝材生产角度看,今年6月份铝材产量564万吨,较5月份的543万吨增长3.9%。铝材月度日均产量变化见图4。从产品库存角度看,电解铝厂有30%左右产品以铝锭形式销售、70%左右产品以铝液或铝合金棒等形式直供铝加工企业。截至今年7月末,铝锭和铝棒库存量分别为75万吨和10万吨左右,稳中有降。从进出口环节看,今年7月份未锻轧铝及铝材出口47万吨,前7个月累计出口309万吨,同比增长12.7%。

图4 铝材月度日均产量变化

三是成本明显增加,电价或呈趋势性上涨。在电解铝生产成本中,用电成本是影响企业生产经营的核心因素。近月来,动力煤价格快速上涨,7月份涨幅近17%。一方面导致自备电厂发电成本增加,当月自备电价格已超过网电;一方面导致部分外购电供应不足。今年二季度以来,电解铝生产成本逐月上升,吨铝利润空间收窄。据统计,今年7月份电解铝行业平均生产成本环比涨超2%。与此同时,氧化铝、铝用阳极等原材料价格也出现不同幅度上涨,从能源价格变化趋势判断,双碳目标将导致用电价格刚性上涨。

四是铝价维持高位,行业效益向好。今年7月份,沪铝价格维持在18500至19500元/吨间波动,月均价19185元/吨,较6月份均价18590元/吨上涨3.2%;氧化铝均价2491元/吨,同比增长2.5%。沪铝主力合约价格走势情况见图5。在价格上涨的同时,能源及原辅材料等成本要素价格也有所上涨,但涨幅不及价格波动。今年前6个月,铝冶炼行业主营业务收入4257亿元,同比增长33.3%,主营成本3465亿元,同比增长18.5%,行业实现利润544亿元,同比增长700%。

图5 2021年上半年沪铝主力合约价格走势情况

综合考虑到国民经济总体向好的总基调以及国内外货币政策、国家放储计划、区域性限产、能源资源价格变化、贸易摩擦形势等诸多不确定因素影响,我们预计未来一段时期铝冶炼行业将会继续在“正常”区间运行。

Scroll

Scroll

在

线

客

服

粤公网安备 44129002000048号

粤公网安备 44129002000048号